CONECTOR INTRASTAT: UNA FORMA DE CONOCER A UNA EMPRESA NACIONAL POR SUS VENTAS O COMPRAS REALIZADAS EN OTROS PAÍSES COMUNITARIOS — SCORING DE RIESGO.

1. QUÉ ES INTRASTAT

El sistema INTRASTAT es una normativa europea que nace como consecuencia de la necesidad de conocer, con fines estadísticos, los movimientos de mercancías (compra o venta) que realizan los actores comerciales de todos los países miembros debido a la constitución del Mercado Único en 1993 (lo que supuso la desaparición de las formalidades aduaneras entre los distintos estados miembros).

Será preceptivo la cumplimentación y presentación de la declaración INTRASTAT por todos aquellos operadores nacionales, personas naturales o jurídicas con sede en la península o Baleares (los territorios de Canarias, Ceuta y Melilla por tener un régimen aduanero especial y distinto al comunitario no se tienen en cuenta para este tipo de declaración), que hubiesen alcanzado en sus operaciones intracomunitarias un importe facturado de 400.000 euros (umbral de exención) en el ejercicio precedente o en el corriente y en uno o en ambos flujos (importación o exportación), quedando obligados a su presentación a partir del periodo de referencia y debiendo reflejar en dicha declaración la totalidad de operaciones intracomunitarias realizadas correspondientes al flujo de expedición (exportación) o introducción (importación) cuyo umbral se haya superado.

La declaración INTRASTAT podrá ser presentada hasta el día 12 del mes siguiente a la finalización del periodo de referencia, envidándola a través del portal de la Agencia Tributaria o bien a través de una empresa colaboradora de la Agencia Tributaria, actuando de forma directa o por medio de un tercero declarante. Dicha declaración se sustenta en el intercambio de mensajes por medio de la red EDIFACT, en concreto basándose en los mensajes CUSDEC y CUSRES.

2. MENSAJES INTRASTAT — RED EDIFACT: CUSDEC Y CUSREC — ENTORNO NORMALIZADO

El mensaje EDIFACT CUSDEC es la base del mensaje CUSDEC/INSTAT, cuya finalidad es proporcionar información estadística sobre las operaciones intracomunitarias de intercambio de bienes (según lo especificado en el punto anterior, en cuanto a la obligatoriedad de cumplimentar y presentar dicha declaración).

El mensaje se ha elaborado para ser utilizado por todos los países de la Unión Europea. Cada uno de los estados miembros lo adoptará con arreglo a sus propias normas de aplicación. En concreto los mensajes CUSDEC/INSTAT/INTRASTAT y CUSRES/INSRES/INTRASTAT corresponden a los utilizados en el estado español y son el resultado del trabajo desarrollado por la Subdirección de Aplicaciones de Aduanas e II.EE. del Departamento de Informática Tributaria.

El mensaje CUSDEC/INSTAT/INTRASTAT contiene la información relativa a todas las operaciones intracomunitarias de exportación o importación, según corresponda por el umbral que se haya superado, que ha llevado a cabo el obligado estadístico durante el periodo de referencia (el mes anterior). El mensaje CUSRES/INSRES/INTRASTAT corresponde a la respuesta de aceptación del documento anterior por parte de la Agencia Tributaria.

Ambos mensajes, por sustentarse en la red EDIFACT, codifican y estructuran la información en Segmentos con una finalidad determinada y en Compuestos y Campos dependientes de cada uno de los Segmentos con un significado particular. En otras palabras, el intercambio de declaraciones INTRASTAT entre los operadores correspondientes y la repuesta de aceptación de dichas declaraciones por parte de la Agencia Tributaria conforman un entorno normalizado.

3. CAPTURA Y ALMACENAMIENTO DE LA INFORMACIÓN DEL MENSAJE: VARIABLES ENDÓGENAS

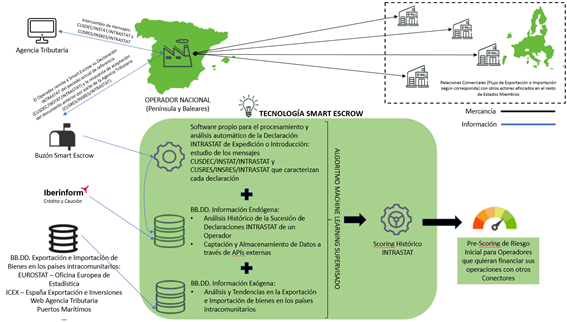

La estructuración, codificación y organización de la información en entornos normalizados posibilita a Smart Escrow la captura, tratamiento y procesamiento de lo datos de forma completamente automatizada.

La remisión de los mensajes, tanto de la propia declaración INTRASTAT (CUSDEC/INSTAT/INTRASTAT) así como la aceptación de dicho documento por parte de la Agencia Tributaria (CUSRES/INSRES/INTRASTAT), por parte del interesado cada mes, nos proporciona una visión completamente global de las operaciones intracomunitarias de exportación o importación, según sea pertinente, que el operador llevó a cabo. A diferencia de otros conectores donde un usuario puede o no enviar la información relativa a la totalidad de las operaciones que ha llevado a cabo con dicho conector (lo normal por ejemplo será que nos envíen la información relativa a las operaciones que quieran financiar para el Conector EDI o el Conector DUA), con la declaración INTRASTAT nos aseguramos contar con la totalidad de operaciones intracomunitarias del operador en el flujo que haya superado el umbral.

Cada una de estas operaciones intracomunitarias contenidas en la declaración INTRASTAT del periodo de referencia se organizan en “partidas de orden”, es decir, el conjunto de datos que se tiene que reflejar de cada operación en la declaración y que se estructuran posteriormente en los diversos Campos y Compuestos que integran los Segmentos del mensaje. Forman parte de este conjunto de datos por cada una de las operaciones: Designación de las Mercancías, Procedencia o Destino de la Mercancía, Estado Miembro de Origen o Destino, Provincia de Origen o Destino, Condiciones de Entrega, Naturaleza de la Transacción, Modalidad de Transporte Probable, Puerto o Aeropuerto de Carga o Descarga, Código de la Mercancía, País de Origen, Régimen Estadístico, Masa Neta, Unidades Suplementarias, Importe Facturado y Valor Estadístico entre otros.

El conjunto de datos, la información que capturamos de cada una de las operaciones que conforman la declaración INTRASTAT dan valor a las Variables Endógenas, llamadas así al explicitar la naturaleza particular y propia que hace única a la declaración INTRASTAT del mes actual de este operador concreto.

4. CONTEXTUALIZACIÓN DE LAS VARIABLES ENDÓGENAS RESPECTO A LAS BASES DE DATOS EXÓGENAS

Aunque es evidente que el conjunto de Variables Endógenas, por sí mismo, tiene un gran valor, parece a la vez insuficiente: si por ejemplo sabemos que un operador ha exportado a Alemania 5.000 kilos netos de un determinado producto en el mes de Agosto de 2021 podríamos comparar dicho dato con el mes anterior, con el mismo mes del año anterior o con la media de los últimos 6 meses, pudiendo así obtener cómo evoluciona en el tiempo el comportamiento de las exportaciones de ese producto en particular de nuestro operador concreto al estado alemán. ¿Pero realmente así tendríamos en el análisis la riqueza de todos lo matices o nos faltaría por contextualizar esta información? Parece razonable pensar que nuestro estudio sería mucho más completo si a lo anterior le diéramos significado, por ejemplo, junto a las tendencias de importación de Alemania de ese producto en particular de muchos otros proveedores. De esta forma podríamos efectivamente encuadrar y contextualizar de forma plena si la evolución particular de nuestro operador en el tiempo está siendo positiva o por el contrario su respuesta está siendo peor de lo esperada en comparación con el resto de proveedores que venden ese producto a Alemania.

El conjunto de datos, en este caso externos a la propia idiosincrasia del operador que nos remitió la declaración INTRASTAT, que corresponden a las tendencias de los grandes mercados dan valor a las Variables Exógenas, y son aquellas que nos ayudan a contextualizar y completar la información proporcionada por las Variables Endógenas, enriqueciendo el análisis. En concreto, a través de iniciativas públicas dedicadas a la recolección y organización sistemática de datos a lo largo de todo el mundo como por ejemplo EUROSTAT (la Oficina Europea de Estadística), ICEX España Exportación e Inversiones, los propios datos a los que puedes acceder en la web de la Agencia Tributaria (donde por partida arancelaria están categorizados la exportación e importación de bienes, especificando el volumen de estas mercancías en el año actual y anteriores), etc. y de forma análoga, con el apoyo a nuestro proyecto de varios Puertos que están en disposición de facilitarnos datos sobre las exportaciones e importaciones vía marítima correspondientes a la mercancía que sale y llega a sus muelles, contamos con una buena base, estructurando todos estos datos en Bases de Datos “Externas”, para dar significado pleno con las Variables Exógenas a toda la información que capturamos y almacenamos de cada una de las declaraciones INTRASTAT que procesamos.

5. OTROS ATRIBUTOS Y ÁMBITO TEMPORAL DE LAS VARIABLES

En otros Conectores desarrollados por Smart Escrow como el EDI o el DUA, además de las variables endógenas y exógenas identificábamos otros atributos como eran las variables históricas y dinámicas. En el caso del conector INTRASTAT solo podemos contar sobre variables históricas (las operaciones del último mes o de los meses anteriores) ya que no existe documentación normalizada que nos permita monitorizar una operación individual de exportación o importación durante su ejecución (operaciones en vuelo) dividiéndola en hitos sucesivos verificables automáticamente y sobre los cuales sería así posible construir un sistema de alertas. Por lo tanto, en el caso del Conector INTRASTAT no podemos hablar de variables dinámicas propiamente dichas.

Sin embargo, en el ámbito de las variables históricas podemos distinguir:

1. Variables que afectan únicamente a la Declaración INTRASTAT del Periodo de Referencia Actual, que son aquellas que expresan información plena o contextualizan ésta respecto a la última declaración del periodo de referencia actual y que determinan las características que hacen únicas a esta declaración INTRASTAT en comparación con cualquier otra (ya sea o no del mismo operador) o a la forma de importar o exportar un determinado producto en una nación en esta última fotografía más próxima al momento actual (por ejemplo el Operador que nos la ha remitido, el Estado Miembro de Destino de la Operación número 15 del mes de referencia, el Importe Facturado en dicha operación, su Valor Estadístico, la Masa Neta Total Importada por Francia de un Producto en Agosto de 2021, etc.),

2. Variables de carácter Global, que engloban y contextualizan lo ocurrido en toda la serie de declaraciones cuando necesitamos tener en cuenta la evolución, la tendencia, la variación de un valor en el transcurso del tiempo (serían de esta naturaleza temporal por ejemplo la Masa Media Neta de un Producto Determinado comprada por el Operador en Alemania en los últimos 6 Meses, Número Medio de Operaciones de Exportación de un Operador en Ventas a Francia en las últimas 12 Declaraciones, Importe Facturado Total en el último Año por el Operador en todas sus Exportaciones Intracomunitarias, Masa Neta Media Mensual de un Producto determinado Importado por Italia en 2020, etc.).

6. PROCESO DE CALIFICACIÓN DE LA EMPRESA: SCORING DE RIESGO Y SUS APLICACIONES

La sucesión en la captura y análisis de una serie continuada en el tiempo de Declaraciones INTRASTAT de Expedición (exportación) o Introducción (importación), según sea el caso, de un operador determinado nos posibilita el cálculo de un Scoring Histórico INTRASTAT (que varía por cada iteración o llegada de la nueva declaración del periodo de referencia actual) basado en el avance del tratamiento de grandes Bases de Datos (lo que nos permite manejar, procesar y analizar la ingente cantidad de información que se generará con el transcurso del tiempo, resultado de las sucesivas declaraciones y principalmente con el conjunto de variables exógenas), y especialmente con el reciente desarrollo de Machine Learning, una rama de la Inteligencia Artificial encargada de la creación de sistemas autónomos de aprendizaje basados en la identificación de patrones complejos entre millones de datos para predecir comportamientos futuros, que nos ayudará a plasmar el rating de riesgo del operador en cuestión.

Como decíamos anteriormente, a diferencia del Scoring Dinámico propio de Smart Escrow para otros conectores (EDI o DUA) que permite financiar una operación individual, en vuelo y compuesta de distintos hitos sucesivos verificables automáticamente, las aplicaciones y el uso del Conector INTRASTAT solo se dirige a la realización de un Scoring Histórico. Gracias a este podemos calcular un Scoring de Riesgo Inicial para aquellos operadores que quieran acceder a financiación como adelantar el cobro de sus facturas (exportadores) o a Confirming (importadores). El tratamiento de sus declaraciones INTRASTAT aporta un análisis de gran interés al mostrarnos de forma absolutamente global la situación y evolución de la empresa en sus negocios comunitarios.

El Conector INTRASTAT resulta de gran utilidad si utilizado en combinación con otro Conector, como el Conector Factura, para el caso de un operador nacional (afincado en la península o Baleares) que quiera recibir financiación aportando únicamente una factura de venta o compra efectuada con otro estado miembro.